行業資訊

專項債是什么意思?

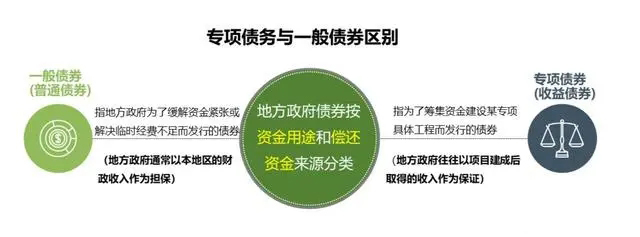

專項債全稱為“地方政府專項債券”簡稱“專項債券”或“專項債”,是指省、自治區、直轄市政府(含經省級政府批準自辦債券發行的計劃單列市政府)為有一定收益的公益性項目發行的、約定一定期限內以公益性項目對應的政府性基金或專項收入還本付息的政府債券。理解專項債要明確他與一般債的區別:

《國務院關于加強地方政府性債務管理的意見》(國發〔2014〕43號)文件指出:建立規范的地方政府舉債融資機制。地方政府舉債采取政府債券方式。沒有收益的公益性事業發展確需政府舉借一般債務的,由地方政府發行一般債券融資,主要以一般公共預算收入償還。有一定收益的公益性事業發展確需政府舉借專項債務的,由地方政府通過發行專項債券融資,以對應的政府性基金或專項收入償還。

專項債券與一般債券的區別

專項債券與一般債券的區別

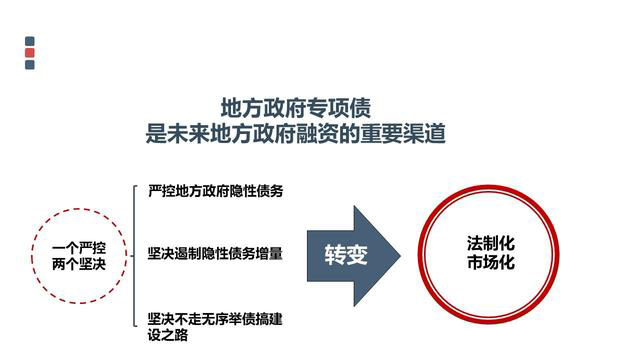

專項債出臺的底層邏輯:“一個嚴控,兩個堅決”轉變為更先進的“法治化、市場化”,專項債是在公開資本市場發行的,可以看這句話“嚴控地方政府隱性債務、堅決遏制隱性債務增量、堅決不走無序舉債搞建設之路的同時,加大逆周期調節力度,厘清政府和市場邊界,鼓勵依規市場化融資,依規市場化融資,增加有效投資,促進宏觀經濟良性循環,提升經濟社會發展質量和可持續性”

轉變為更先進的融資方式

轉變為更先進的融資方式

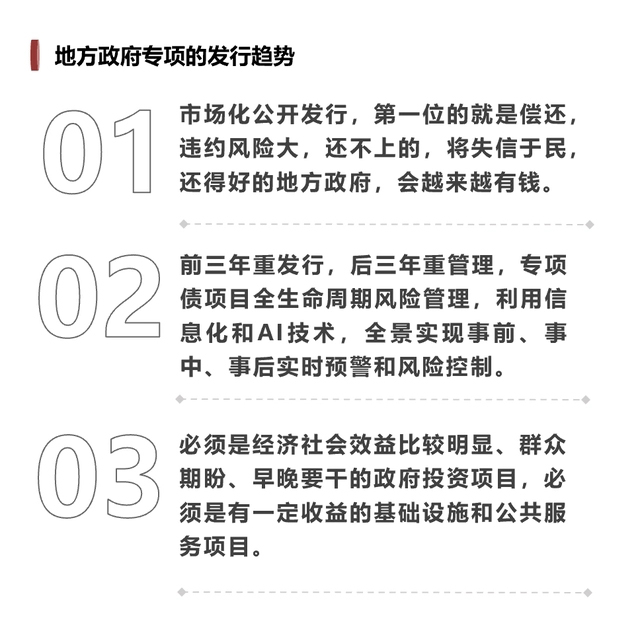

發展趨勢

舉債主體與權限

“經國務院批準,省、自治區、直轄市政府可以適度舉借債務,市縣級政府確需舉借債務的由省、自治區、直轄市政府代為舉借。”這一條規定了政府舉債都要以省級政府去借,如果市縣需求,由省級政府去轉貸。因此,現在各省市發行地方政府債,即使是各市縣有發債需求,都統一以省人民政府的名義發行專項債,然后省政府再轉貸給各市縣。各市縣政府是不能直接在資本市場上發行政府債的。當然了,發債主體主要為平臺公司,國企,事業單位和相關部門。

專項債額度如何確定

政策:“各地分類發行專項債券的規模,應當在國務院批準的本地區專項債務限額內統籌安排”“對地方政府債務實行規模控制。地方政府債務規模實行限額管理,地方政府舉債不得突破批準的限額。地方政府一般債務和專項債務規模納入限額管理,由國務院確定并報全國人大或其常委會批準,分地區限額由財政部在全國人大或其常委會批準的地方政府債務規模內根據各地區債務風險、財力狀況等因素測算并報國務院批準”

解讀:專項債額度按“自下而上申請,自上而下分配”確定

一般由各市縣財政局根據項目融資需求向省財政廳申請額度,省財政廳匯總全省的情況后,向財政部申請全年的發債額度。財政部根據各省的項目情況、財政情況、經濟情況等各項因素后,審批該省的全年發債額度。省財政廳拿到全年額度后,再根據各市縣的財政情況及項目情況,向各市縣分配額度。在分配額度的過程中,由于各市縣財政局各項目需要額度較多,而全省總體額度有限。所以有些省的財政廳要求各市縣在申請額度的同時,報送該融資項目的資金平衡方案。財政廳以此來判斷項目的質量,把有限的額度分配到高質量項目上。

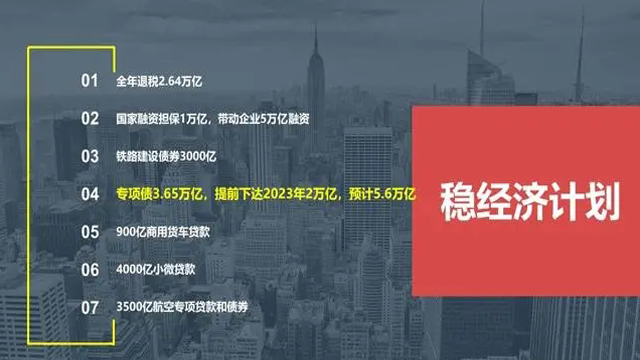

大家看到了,2022年全國的額度是3.65萬億,前兩天的10萬人大會更加強調擴大專項債支持范圍和額度預計到5.6萬億,如果你還不理解專項債的重要性,可以看下圖,近期預測的穩經濟計劃:

穩經濟舉措

什么項目可以發行專項債

九大領域:一是交通基礎設施,二是能源,三是農林水利,四是生態環保,五是社會事業,六是城鄉冷鏈等物流基礎設施,七是市政和產業園區基礎設施,八是國家重大戰略項目,九是保障性安居工程,今年10萬人大會又擴展到“新基建”,領域不重要,重要的是什么項目可以發專項債:發行專項債券建設的項目,應當能夠產生持續穩定的反映為政府性基金收入或專項收入的現金流收入,且現金流收入應當能夠完全覆蓋專項債券還本付息的規模。因此,平衡方案里,測算出項目收益未來能夠覆蓋債券本息,就可以發行債券,一般要求覆蓋倍數在1.2以上,有些項目甚至能達到2倍甚至3、4倍以上。項目平衡方案是后續專項債正式發行時需要披露的文件之一,因為財政廳要求財政局在前期申報額度時就要提供。(至于什么本息覆蓋倍數,在上篇的詳解中有說到)

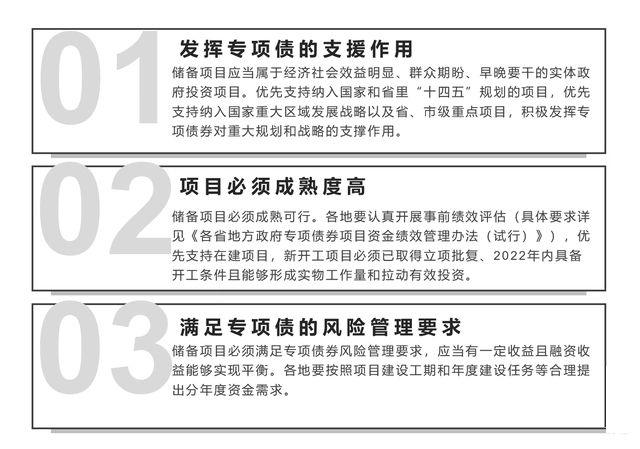

以下是項目的三個重點原則

三個重點

三個重點

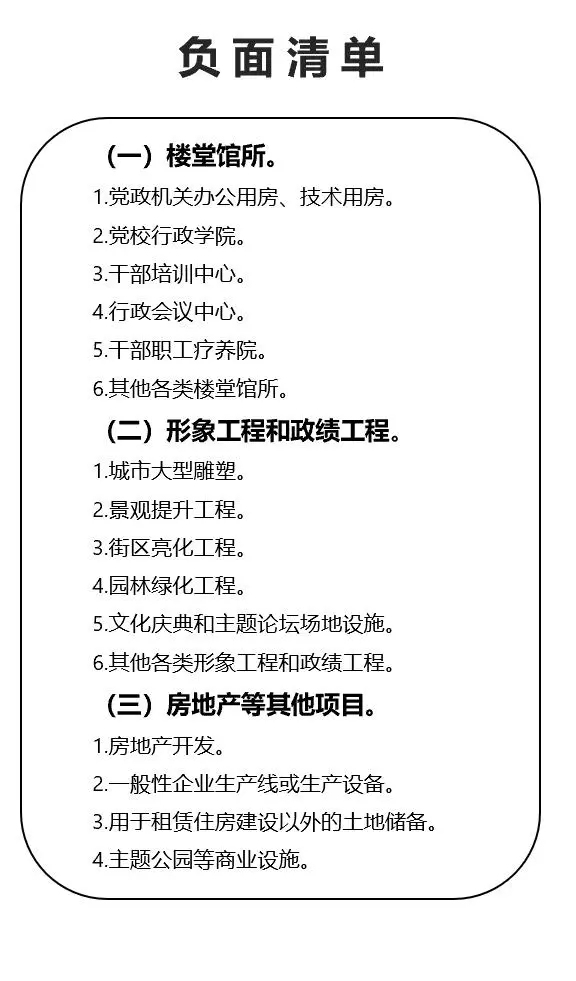

以下是負面清單

負面清單

專項債和利率和付息

專項債券采用記賬式固定利率附息形式。發行利率在承銷或招標日前1至5個工作日相同待償期記賬式國債的平均收益率之上確定。專項債券采用記賬式固定利率附息形式,意味著一旦發行時的利率確定,往后無論國債收益率再怎么變動,都跟這期債券沒關系了,因為利率已經固定。且10年期以下的專項債是一年付息一次,10年期以上包括10年期的,半年付息一次。這些都是政策文件,近期基于穩經濟的政策,這些規則都是實時調整的。

發行期限

專項債券期限為1年、2年、3年、5年、7年和10年,直到現在,專項債的期限已經有了大幅放寬。可以發行15年、20年甚至30年。項目選擇發行期限根據項目產生收益、覆蓋本息的時間決定。例如某項目在第五年的時候就可以將土地出讓得到收入,并且足以覆蓋本息的時候,就可以選擇5年期。發行超過5年期,就會多付幾年的利息。但是,因為未來土地出讓或者項目收益都是不確定性,留有足夠的時間才有更大的把握來提高實現預期收入的可能性。所以,在實際發行中,很少見到1年、2年、3年的期限,基本以5年、7年、10年為主,當然,近三年,也出現了許多20年、30年的項目

專項債的儲備和申報

項目發起:由項目主管部門或實施機構以項目建議書的形式向財政部門提交需申請專項債的項目。(最開始是作為儲備項目,由財政先進行一輪篩選)

項目準備:準備立項文件、可行性研究報告、一案兩書等(見上文:申請專項債的前期準備資料),資料準備好之后,由發改部門(有些地區需要發改部門審核項目可行性)、財政部門會同實施機構進行項目報送,即按要求在省級政府債券管理平臺系統中錄入省級政府債券管理平臺系統。

項目審核:先由各級財政部門對上報的項目進行初審,再由發改委(有些地區需要發改部門審核項目可行性)、財政廳組織專家組進行專家評審

項目入庫:項目庫分為儲備庫、發行備選庫、執行庫三個子庫。一是通過初審的項目納入儲備庫管理。二是通過專家審核通過的項目,從儲備庫轉入發行備選庫,作為發行項目專項債券的備選項目。三是在上級核定新增專項債務限額內,地方政府結合項目輕重緩急等因素從發行備選庫選取項目轉入執行庫。

債券發行:在已制定的各省市的專項債額度之下,由財政廳提出全年度項目專項債券發行方案(或計劃),由各級省財政部門按發行計劃,請債券發行機構,安排發行專項債,專項債發行后,各級財政部門應按要求主動披露項目專項債券相關信息,包括發行信息、發行結果、付息信息、兌付信息、定期信息、重大事項信息等。

更多相關信息 還可關注中鐵城際公眾號矩陣 掃一掃下方二維碼即可關注